养老投资与基金定投

【编者按】 公募基金是我国社保基金、基本养老保险基金、企业年金和职业年金等养老金的投资管理主力军。当前,虽然中国还未建立第三支柱个人养老金账户制度,公募基金以基金定投的方式,帮助个人开展养老投资,实现长期的稳健收益。基金定投具有积累性、长期性的特点,与第三支柱个人养老金的定期缴费、定期投资方式十分相似。通过基金定投申购基金,个人投资者可以有效降低平均成本、分散择时风险、降低收益波动性。未来养老金第三支柱的建立,将通过制度引导和税收激励,帮助个人投资者做好基金定投,实现个人养老金保值增值。

养老投资与基金定投

随着我国老年人口的比例不断提高,养老问题越发成为全社会关注的热点问题。越来越多的投资者摈弃原有的“养儿防老”,选择“买房养老”、银行理财、保险、基金等多样化、多层次的养老方式。其中个人投资养老更是作为基本养老、企业年金等养老资金的补充,被大家提到更加重要的位置上来。

个人养老金的积累路径,除老百姓已经有所了解的商业保险之外,在国外还有一种非常成熟的经验,就是通过政策引导,个人通过专门的养老金账户进行基金投资,积累养老金,实现个人养老金的保值增值。从海外发展个人养老金账户的经验来看,个人养老金投资账户资金具有几个鲜明的特征:资金长期性积累性、收益目标长期稳健性和投资主体生命周期性。同时,在众多个人养老金账户投资策略中,“基金定期定额投资策略”具有三个特征:一是积累投资资金;二是平摊投资成本,降低整体风险,提高投资收益的稳健性;三是越长期的定投效果越明显。目标和路径比较匹配就会发现,“基金定期定额投资策略”可谓是个人养老金投资的最佳选择。

一、养老资金具有长期性积累性的特点

根据生命周期特点,个人考虑养老问题大多在40岁左右,离真正的退休时间还有20年左右的时间距离。在一个人中年这一段时间内,正是财富得到累积的最佳阶段,正常情况下只会有存入养老金的需求。同时政策的引导也会强化个人累积养老金的意愿,以美国401(k)计划为例,在59.5岁之前,个人不得提取账户中的养老金,否则会给予一定的经济处罚,个人需求和国家制度引导养老金成为长期稳定的资金。

资金的来源是定期积累,具有长期投资的性质。那么在对应的投资端呢?是否每一次定期存入的养老金都需要费时费力地选择投资标的、投资方式来与之对应?不需要,因为选择固定的基金定期定投就可以很好的解决这个问题,还能满足养老金的保值增值投资目标。

根据中国证券投资基金业协会2015年调查结果显示,65%的投资者认为定期定投可以降低平均成本、分散风险。在台湾,对投资者的调研结果也显示,约有30%的投资者选择定期定额投资基金的方式。尤其是31-40岁的壮年族群,有高达36%的比例从事这项投资。投资者对投资工具的满意度调查显示,定期定额投资基金者的满意度则高达53.2%,进一步说明投资者对波动性较低、追求中长线稳定增值投资理财方式较为青睐。整体而言,投资者对基金定期定投的了解日渐增多。

二、个人养老金追求收益目标的长期稳健性

养老金事关亿万百姓的老年生活,具有典型的社会属性,相对于一般的理财资金而言,它对收益的稳健性有着更高要求,而且侧重以长期而非短期的时间跨度来衡量稳健性。

由于择时操作,需要很强的研究能力、专业判断能力和实践操作能力,作为普通投资者很难适时掌握正确的投资时点,常常出现在市场高点买入,在市场低点卖出。而采用基金定期定额投资方式,不论市场行情如何波动,每个月固定一天定额投资基金,由银行、基金等销售机构自动扣款,自动依基金净值计算可买到的基金份额数。这样投资者购买基金的资金是按期投入的,投资的成本也比较平均。

为了说明定期定投投资策略具有长期的稳健性,我们对四类不同投资者的投资收益进行了模拟。为了保证模拟的客观性,假设客户从2002年1月开始按照每期1000元的投资方法投资沪深300指数基金(假设每次投资时基金的单位净值是指数点位除以1000),定投期限分别为1年、3年、5年和10年。并在计算年化收益率时将每年股息收益考虑其中,同时按照指数类基金的标准扣除了0.5%基金管理费和0.1%托管费。

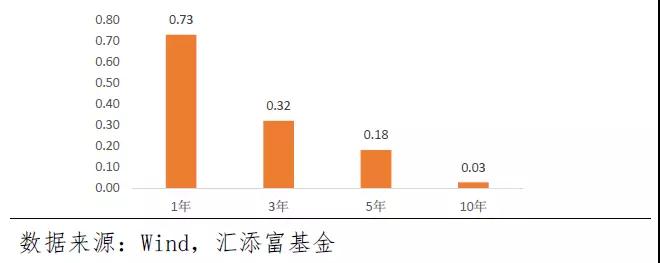

我们发现,随着定投期限的延长,定投收益的波动性显著下降(见图1),10年期定投收益的波动性(以标准差衡量)仅相当于1年期定投的1/24。这正符合养老金追求收益的长期稳健性的原则。养老金投资期限往往在10年以上,在这样长的一个期限内进行定投,其收益的波动性完全可以控制在非常小的范围内,以帮助养老金投资人避免短期市场波动带来的巨大风险。

如下图:沪深300指数不同期限定投收益的波动

进一步,我们对于10年期基金定投与10年期单次投资进行比较,10年期的基金定投对于投资者把握开始投资时机的能力要求非常低,这种投资方式比起单次投资而言,开始进行投资的时机对最终收益的影响要小得多。即使投资者在07年10月底牛市的高点开始进行沪深300指数基金定投,10年间平均年化收益率仍能达到7.41%,然而如果在那时一次性将资金投入,投资者此后10年平均每年将亏损2.16%。这就表明定投更加适合大多数没有太多交易经验、无法把握市场行情的个人投资者,使他们即便在不合适的时机开始参与投资,仍然能获得长期稳健的收益。

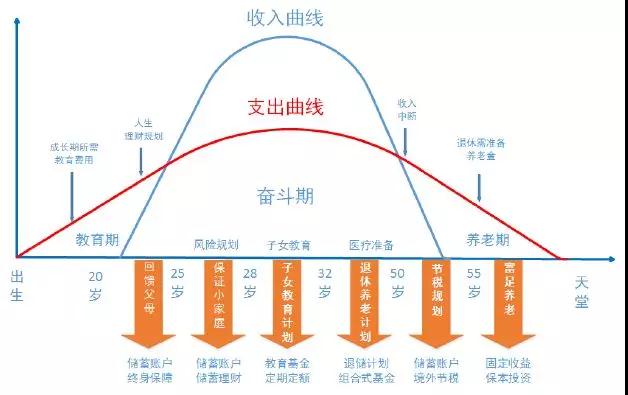

三、养老金投资主体的生命周期性

个人养老金投资的投资者具有不同的年龄、不同的预期寿命、不同的风险承受能力和养老金存取安排等特点,这就形成了投资主体的生命周期性这一属性。

随着投资者生命周期由奋斗转向稳定,并开始考虑养老问题,投资的可靠性和收益性都是首要考虑的问题。

而从一个长期的投资来看,既需要在可控风险的情况下取得可靠收益,又要采取相对并不复杂的投资方式,而且要便于投资者不断累积收入结余,在我们可选的金融产品范围内,也是比较难以选择的。从投资方式和可靠性来讲,基金定投方式比较容易施行,一次投资交易,自动扣款免后续维护,长期投资,能够有效规避系统性风险带来的短期波动,而良好的基金配置管理,也会有效降低个股投资风险,应该是目前能实现的最理想的方式之一。

综上所述,基金定投具有积累性、长期性的特点,与养老金第三支柱的定期缴费、定期投资方式十分相似。在个人养老自主投资阶段,通过基金定投申购基金,个人投资者可以有效降低平均成本、分散择时风险、降低收益波动性。越来越多的个人投资者正通过基金定投方式,来实现个人养老投资的稳健收益。

(本文由汇添富基金资产配置中心资深产品专家李宏纲撰写)

看过本文的人还看过:

考无忧小编推荐:

更多基金从业资格考试报考条件、考试时间在这里>>>基金从业资格考试

专家推荐在线考题!点击立即做题(含历年真题)>>>基金从业考试题库

想考试拿高分? 考无忧助你考试无忧!>>>2018年基金从业资格考试题库下载