职工教育经费:到底要不要先计提,后使用?

这个问题原来我还真的不以为是问题,但是现在却发现,会计层面就不统一。从而导致纳税申报表的调整也是很纠结。

2006年版的职工薪酬准则规定:第四条 企业应当在职工为其提供服务的会计期间,将应付的职工薪酬确认为负债,除因解除与职工的劳动关系给予的补偿外,应当根据职工提供服务的受益对象,分别下列情况处理:(一)应由生产产品、提供劳务负担的职工薪酬,计入产品成本或劳务成本。(二)应由在建工程、无形资产负担的职工薪酬,计入建造固定资产或无形资产成本。(三)上述(一)和(二)之外的其他职工薪酬,计入当期损益。第五条 企业为职工缴纳的医疗保险费、养老保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金,应当在职工为其提供服务的会计期间,根据工资总额的一定比例计算,并按照本准则第四条的规定处理。如果按照2006年版9号准则,并未要求职工教育经费按照规定比例计提。这个文件属于会计处理规定。

就在同一个年度,企业所得税口径也进行了调整。《财政部、国家税务总局关于企业技术创新有关企业所得税优惠政策的通知》(财税[2006]88号 2006-09-08)第二条规定,关于职工教育经费。对企业当年提取并实际使用的职工教育经费,在不超过计税工资总额2.5%以内的部分,可在企业所得税前扣除。这是企业所得税第一次提出职工教育经费要在限定比例内,按照实际支出数而不是计提数扣除。这个文件属于企业所得税扣除规定。

还是在同一年财政部 全国总工会 国家税务总局等11部门联合印发《关于企业职工教育经费提取与使用管理的意见》(财建[2006]317号 2006.6.19)第三条要求切实保证企业职工教育培训经费足额提取及合理使用:(一)切实执行《国务院关于大力推进职业教育改革与发展的决定》(国发〔2002〕16号)中关于“一般企业按照职工工资总额的1.5%足额提取教育培训经费,从业人员技术要求高、培训任务重、经济效益较好的企业,可按2.5%提取,列入成本开支”的规定,足额提取职工教育培训经费。要保证经费专项用于职工特别是一线职工的教育和培训,严禁挪作他用。(二)按照国家统计局《关于工资总额组成的规定》(国家统计局1990年第1号令),工资总额由计时工资、计件工资、奖金、津贴和补贴、加班加点工资、特殊情况下支付的工资等六个部分组成。企业应按规定提取职工教育培训经费,并按照计税工资总额和税法规定提取比例的标准在企业所得税税前扣除。当年结余可结转到下一年度继续使用。这里的第一项要求必须足额提取职工教育经费,第二项要求按照规定比例提取的可以税前扣除。

从实务操作来看,在企业财务会计处理层面:有的采取先计提,后实际列支的方式;有的采取在实际发生教育经费支出时,同时计提并冲减计提的职工教育经费负债的方式。经请教陈爱华副教授和姬金玲老师,陈老师认为应该在实际发生教育经费的使用时,同时计提并列支减少;姬金玲老师则认为应该先计提,以后在实际发生使用时冲减负债。

企业所得税法实施条例第四十二条规定:除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资薪金总额2.5%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。不难看出,在企业所得税层面,只有实际支出的教育经费才可以按照限额比例税前扣除,如果只提取不使用,是不允许税前扣除的。

2014年修订后的职工薪酬9号会计准则第七条规定:企业为职工缴纳的医疗保险费、工伤保险费、生育保险费等社会保险费和住房公积金,以及按规定提取的工会经费和职工教育经费,应当在职工为其提供服务的会计期间,根据规定的计提基础和计提比例计算确定相应的职工薪酬金额,并确认相应负债,计入当期损益或相关资产成本。如此看来,会计准则还是需要先计提,后支取使用。但是我们大家都知道,所谓的2.5并不是法定计提比例,只是税前扣除限额比例。如果企业自己按照经验值估计比例计提,但是又未必按照这个数值去使用,也不科学,不符合权责发生制和配比的要求。

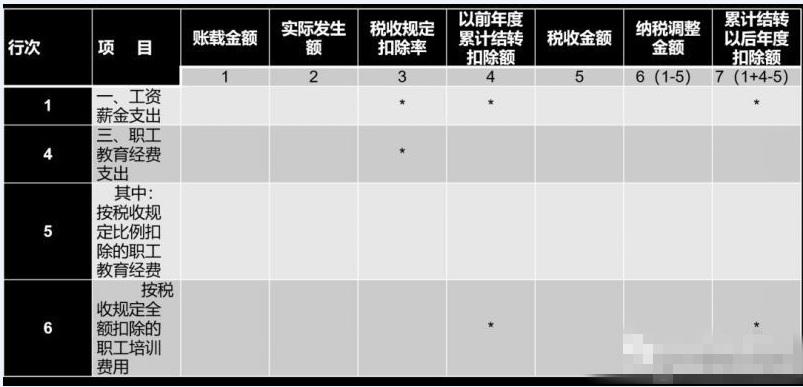

按照2017年版填表说明:第4行“三、职工教育经费支出”:填报第5行或者第5+6行金额。第5行“其中:按税收规定比例扣除的职工教育经费”:适用于按照税收规定职工教育经费按比例税前扣除的纳税人填报,具体如下:

(1)第1列“账载金额”填报纳税人会计核算计入成本费用的金额,不包括第6行可全额扣除的职工培训费用金额。

(2)第2列“实际发生额”:分析填报纳税人“应付职工薪酬”会计科目下的职工教育经费实际发生额,不包括第6行可全额扣除的职工培训费用金额。

(3)第3列“税收规定扣除率”:填报税收规定的扣除比例。

(4)第4列“以前年度累计结转扣除额”:填报纳税人以前年度累计结转准予扣除的职工教育经费支出余额。

(5)第5列“税收金额”:填报纳税人按照税收规定允许税前扣除的金额(不包括第6行可全额扣除的职工培训费用金额),按第1行第5列“工资薪金支出—税收金额”×扣除比例与本行第1+4列之和的孰小值填报。

(6)第6列“纳税调整金额”:填报第1-5列的余额。

(7)第7列“累计结转以后年度扣除额”:填报第1+4-5列的金额。

如果会计处理是先计提,然后再实际动用的时候冲减负债。这里表的1列是计提金额,不是实际支出金额,结合第五列填表说明,如此意味着只要计提+结转之和总数不超标,计提的就可以税前扣除,这个其实是跟我们长期以来的理解不一致的。

我们理解,企业所得税申报表的设计思路应该是陈爱华教授所称的同时计提和同时反应使用金额的处理方法,也就是计提数和实际使用数是一样的。但是如果企业财务平时不计提教育经费似乎也有风险,2008年1月1日开始实施的就业促进法第六十七条要求:违反本法规定,企业未按照国家规定提取职工教育经费,或者挪用职工教育经费的,由劳动行政部门责令改正,并依法给予处罚。

如果企业财务处理先计提,后使用,那么当年提取数就不一定使用,那么恐怕就不能直接套用2017年申报表5050表的填表说明,还需要通过其他项目进行充分调整。

(以上整理自网络资讯,仅供参考。)

更多初级会计师考试报考条件、考试时间和历年真题在这里>>>初级会计师考试

想考试拿高分? 考无忧助你考试无忧>>>专家推荐在线考题