银行理财:会计处理改进建议

考虑到会计准则至今未有明确规定,银行理财产品具体如何进行账务处理和报表列示,需要从各类银行理财产品的会计特征来进行分析。

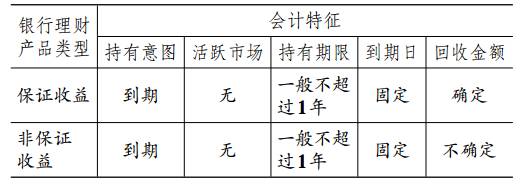

银行理财产品可以区分为保证收益(即保本保利)和非保证收益两大类。 非保证收益又可以区分为保本浮动收益即(保本不保利)和非保本浮动收益理财产品,其会计特征概括如下:

图三:银行理财产品的会计特征

对照现有 《企业会计准则第 22号——金融工具确认与计量》 等的相关规定,分析如下:

银行理财产品是否属于现金或现金等价物?答:不属于。

有人称银行理财产品为 “结构性存款”,但其实质上是企业的一项投资,一旦购买,存款即流出上市公司银行账户, 应该不再属于 “现金”。而作为现金等价物需符合持有期限短 (通常短于3个月)、流动性强、易于转换为已知金额现金和价值变动风险很小四个特征,通常是指企业的短期债券投资。一些企业为了不使现金闲置,往往会购买短期债券, 当缺少现金时,就可以随时变现。可见现金等价物的支付能力基本等同于现金,也可视为现金。

根据银行理财产品的会计特征,各类理财产品均不存在活跃市场,公司购买的目的主要是持有到期以取得比银行存款高的收益,因此上市公司购入的银行理财产品不属于现金或现金等价物。

2. 银行理财产品属于何种金融资产?。答:根据情况,划分为“应收款项”或“可供出售金融资产”。

根据实务中上市公司购买银行理财产品的种类和特征, 可以发现:

(1)上市公司购买银行理财产品, 管理层的持有意图主要是为了获得高于银行利息的回报,同时银行理财产品一般不存在活跃市场, 所以银行理财产品不属于交易性金融资产。

(2)银行理财产品一般不存在活跃市场, 非保证收益的理财产品不等于储蓄存款,收益具有不确定性, 银行提供的预期收益是模拟收益,通常是根据历史数据或模拟预测计算得出,可能与过往收益有较大偏差,所以银行理财产品不属于持有至到期投资。

(3)贷款和应收款项在活跃市场上一般没有报价、回收金额也固定。此处的观点,则存在分歧:

1.证监会会计部《上市公司执行企业会计准则案例分析-2016版》认为,保本保收益的理财产品,可以划分为应收款项类金融资产;浮动收益的理财产品,采用“穿透”原则进行分析。

(1)由于保本保收益,且实际收益超过保证收益的部分,由银行享有,表明了回收金额是固定或可确定的。且在活跃市场上没有报价,因此可以划分为应收款项类金融资产。

(2)浮动收益理财产品,采用“穿透”原则进行分析。“穿透”,可以理解为“实质大于形式”。意思就是多问一句,我是谁,从哪里来,到哪里去:

要看这笔钱,到底投向何处;理财产品的增值,到底来源何处。

a.如果是投向单一的信托贷款;信托贷款剩余存续期限=理财产品的存续期限;信贷资产利息收入=理财产品利息收入的唯一来源,则可以分类为应收款项,后续采用实际利率法(预期收益率),按摊余成本法予以计量。

b.反之,如果是投向固定收益类的资产池,则可以指定为可供出售金融资产。

2.《上市公司购买银行理财产品的处理及列示》论文认为,不应确认为贷款和应收款项。

贷款和应收款项主要是指金融企业发放的贷款以及一般企业通过销售商品或提供劳务形成的应收款项等债权。从产生的原因、 回收金额等方面进行对比, 作者认定银行理财产品与 “贷款和应收款”的定义不符, 不应确认为贷款和应收款项。

3. 上周,资管业迎来《关于规范金融机构资产管理业务的指导意见(征求意见稿)》。意见指出,要打破刚性兑付,金融机构开展资管业务时不得承诺保本保收益。由此可见,虽然保本保收益的理财产品在核算上存在分歧,但是往后这种保本保收益的产品本身,将不复存在。

如此简单粗暴,真是不幸中的万幸。

(4) 证监会在 《2012年上市公司执行会计准则监管报告》 中提出,理财产品作为可供出售金融资产处理较为合适。

更多初级会计师考试报考条件、考试时间和历年真题在这里>>>初级会计师考试

想考试拿高分? 考无忧助你考试无忧>>>专家推荐在线考题